जीएसटी की मूल बातें – पता करने के लिए चीजें

जीएसटी माल और सेवाओं की आपूर्ति पर एकमात्र कर है, जो निर्माता से लेकर उपभोक्ता तक है। प्रत्येक चरण में दिए गए इनपुट टैक्स क्रेडिट वैल्यू एडिशन के बाद के चरण में उपलब्ध होगा, जो जीएसटी को अनिवार्य रूप से केवल प्रत्येक चरण में मूल्यवर्धन पर कर देता है। यह अंत उपभोक्ता है जो आपूर्ति श्रृंखला में पिछले डीलर द्वारा जीएसटी का आरोप लगाएगा, जो कि पिछले सभी चरणों में निर्धारित लाभ के साथ होगा। कई करों को व्यवस्थित करने के साथ, उपभोक्ता के लिए अंतिम लागत कम हो जाएगी क्योंकि डबल चार्जिंग सिस्टम को समाप्त किया जा सकता है।

करों को समाहित करने के लिए

- बेसिक कस्टम ड्यूटी

- सड़क और यात्री कर

- स्टाम्प शुल्क

- निर्यात शुल्क

- विद्युत ड्यूटी

- संपत्ति कर

- टोल कर

अर्थ और आपूर्ति का क्षेत्र

आपूर्ति में शामिल हैं:(ए) व्यापार के पाठ्यक्रम या आगे बढ़ाने में किसी व्यक्ति द्वारा किए गए विचार के लिए माल या / या सेवाओं की बिक्री के सभी प्रकार जैसे बिक्री, स्थानांतरण, वस्तु विनिमय, विनिमय, लाइसेंस, किराये, पट्टा या निपटान(बी) सेवाओं का आयात, चाहे वह विचार के लिए हो या न हो, चाहे वह पाठ्यक्रम में या व्यवसाय के आगे बढ़े, और(सी) किसी प्रस्ताव के बिना किए गए एक आपूर्ति (एस-आई-आई)आवक आपूर्ति:किसी व्यक्ति के संबंध में “आवक आपूर्ति” का मतलब होगा, माल और / या सेवाओं की खरीद, चाहे खरीद, अधिग्रहण या किसी अन्य माध्यम से और किसी भी विचार के लिए या नहीं।आउटवर्ड सप्लाईकिसी व्यक्ति के संबंध में “आउटवर्ड सप्लाई”, इसका मतलब माल और / या सेवाओं की आपूर्ति, चाहे बिक्री, हस्तांतरण, वस्तु विनिमय, विनिमय, लाइसेंस, किराये, पट्टे या निपटान द्वारा किया गया हो या ऐसे व्यक्ति द्वारा किए जाने के लिए सहमत हो पाठ्यक्रम या व्यवसाय की प्रगतिसतत आपूर्तिआवधिक भुगतान दायित्वों के साथ तीन महीने से अधिक की अवधि के लिए, अनुबंध के तहत, निरंतर या पुनरावर्तक आधार पर प्रदान की जाने वाली सेवाओं की आपूर्ति का मतलब है और इसमें सरकार के रूप में ऐसी सेवाओं की आपूर्ति शामिल है, जो ऐसी स्थितियों, अधिसूचना द्वारा, निर्दिष्ट करें।समग्र आपूर्तिएक ऐसे कर योग्य व्यक्ति द्वारा प्राप्त किए गए एक आपूर्ति जिसमें सामान या सेवाओं की दो या अधिक आपूर्ति, या उसके किसी भी संयोजन शामिल हैं, जो स्वाभाविक रूप से बंडल और व्यापार के सामान्य पाठ्यक्रम में एक-दूसरे के साथ मिलकर आपूर्ति की जाती है, जिनमें से एक मुख्य आपूर्ति है ।चित्रणजहां सामान पैक किया जाता है और बीमा के साथ पहुंचा जाता है, माल की आपूर्ति, पैकिंग सामग्री, परिवहन और बीमा एक समग्र आपूर्ति है और माल की आपूर्ति प्रमुख आपूर्ति है।मिश्रित आपूर्तिमतलब: माल या सेवाओं की दो या अधिक व्यक्तिगत आपूर्ति, या उसके किसी भी संयोजन, किसी एकल मूल्य के लिए एक कर योग्य व्यक्ति द्वारा एक दूसरे के साथ संयोजन के रूप में बनाया गया है, जहां ऐसी आपूर्ति एक समग्र आपूर्ति का गठन नहीं करती हैचित्रणडिब्बाबंद खाद्य पदार्थ, मिठाई, चॉकलेट, केक, सूखे फल, वातित पेय और फलों के जूस के एक पैकेज की आपूर्ति जब एक ही कीमत के लिए आपूर्ति की जाती है तो मिश्रित आपूर्ति होती है।इनमें से प्रत्येक आइटम को अलग से आपूर्ति की जा सकती है और किसी भी अन्य पर निर्भर नहीं है। यदि इन मदों को अलग से आपूर्ति की जाती है तो यह मिश्रित आपूर्ति नहीं होगी।कर योग्यता :दो या अधिक आपूर्ति वाले मिश्रित आपूर्ति पर कर देयता को उस विशेष आपूर्ति की आपूर्ति के रूप में माना जाएगा जो कि कर के उच्चतम दर को आकर्षित करती है।प्रिंसिपल सप्लाईमाल या सेवाओं की आपूर्ति जो कि समग्र आपूर्ति का प्रमुख तत्व है और जो उस समग्र आपूर्ति का हिस्सा बनने वाला कोई भी आपूर्ति सहायक है और प्राप्तकर्ता को अपने लिए एक उद्देश्य के लिए नहीं बना है, बल्कि इसका बेहतर आनंद लेने का एक साधन है। प्रमुख आपूर्तिशून्य रेटेड आपूर्तिमाल या सेवाओं या दोनों का निर्यात मतलब; या माल या सेवाओं की आपूर्ति या दोनों को एक विशेष आर्थिक क्षेत्र डेवलपर या विशेष आर्थिक क्षेत्र इकाई (आईटीसी के लिए योग्य) के लिए।छूट की आपूर्ति- इस अधिनियम के तहत किसी भी सामान और / या सेवाओं की आपूर्ति नहीं की जा सकती है

- इस अधिनियम के तहत माल और / या सेवाओं की आपूर्ति जो कि टैक्स की शून्य दर को आकर्षित करती है या जिसे कर से छूट मिल सकती है (गैर-कर योग्य आपूर्ति)

आपूर्ति-माल और सेवाएं का समय

सामान्य नियममाल की आपूर्ति का समय निम्नलिखित के पहले हो सकता है:- आपूर्ति के संबंध में इनवॉइस जारी करने की तारीख; या

- वह तिथि जिस पर आपूर्तिकर्ता भुगतान प्राप्त करता है

- जहां आपूर्ति का समय निर्धारित करना संभव नहीं है, तब आपूर्ति का समय होगा:

(I) मामले में जहां रिटर्न दाखिल किया जाना है, उस तारीख को जिस पर वापस दाखिल किया जाएगा।

(Ii) किसी भी अन्य मामले में जिस पर सीजीएसटी / एसजीएसटी का भुगतान किया जाता है।

जीएसटी के तहत आपूर्ति नहीं कर रहे हैं

अनुसूची 3 में निर्दिष्ट गतिविधियां और लेनदेन –- किसी कर्मचारी द्वारा नियोक्ता को उसके रोजगार के संबंध में या उसके संबंध में सेवाएं;

- मृतक के परिवहन सहित अंतिम संस्कार, दफन, श्मशान या मुर्दाघर की सेवाएं

- लॉटरी, सट्टेबाजी और जुए के अलावा कार्रवाई योग्य दावे

- कब्जे या पूरा होने के बाद भूमि / बिक्री की बिक्री की बिक्री जीएसटी को आकर्षित नहीं करेगी। इस प्रकार, पूर्ण होने से पहले या अधिभोग से पहले की बिक्री की बिक्री जीएसटी को आकर्षित करेगी

केन्द्रीय सरकार, एक राज्य सरकार या किसी स्थानीय प्राधिकारी द्वारा उठाए गए इस तरह की गतिविधियों या लेनदेन जिसमें वे सार्वजनिक प्राधिकरण के रूप में शामिल हैं, जैसा कि परिषद द्वारा सिफारिशों पर सरकार द्वारा अधिसूचित किया जा सकता है।चालान-प्रक्रिया

चालान की स्थापना जीएसटी शासन का सबसे महत्वपूर्ण हिस्सा होगा। यह आधार होगा कि किस प्रकार सही आदानों का लाभ उठाया जा सकता है।आवश्यक जानकारी की अनुपस्थिति या गलत फाइलिंग इनपुट टैक्स क्रेडिट का दावा करने में अस्वीकार या देरी कर सकती है।जीएसटी शासन में, दो प्रकार के चालान जारी किए जाएंगे:1. टैक्स चालान2.बिल आपूर्तिकर बीजकजब एक पंजीकृत कर योग्य व्यक्ति कर योग्य वस्तुओं या सेवाओं की आपूर्ति करता है, तो कर चालान जारी किया जाता है।- इनवॉइस में भरने के लिए आवश्यक 16 विवरण हैं, इनमें शामिल हैं:

– एचएसएन (नामकरण प्रणाली नामकरण) कोड,– 15 अंकों के सामान और सेवा करदाता पहचान संख्या(जीएसटीआईएन) प्राप्तकर्ता का; तथा– राज्य कोड जिसमें वितरण किया गया है।- इनवॉइस को बनाने के लिए, विभिन्न प्रकार के लेनदेन पर कब्जा करने की आवश्यकता है, जैसे:

– अंतर-कंपनी आधार पर सेवाएं,– स्टॉक हस्तांतरण और अग्रिम की प्राप्ति; तथा– पुन: वितरण के लिए केंद्रीकृत खरीदजीएसटी वर्किंग मॉडल

- केंद्रीय जीएसटी (सीजीएसटी) और राज्य जीएसटी (एसजीएसटी) के तहत माल और सेवाओं के एक विशेष लेनदेन पर एक साथ कैसे लगाया जाएगा?

- केन्द्रीय जीएसटी और राज्य जीएसटी पर एक साथ लगाया जाएगा

वस्तुओं और सेवाओं की आपूर्ति के अलावा हर लेनदेनछूट दी गई वस्तुओं और सेवाओं- इसके अलावा, दोनों ही मूल्य या मूल्य पर लगाए जाएंगे

- जबकि आपूर्तिकर्ता के स्थान और भीतर प्राप्तकर्ता

देश सीजीएसटी के प्रयोजन के लिए अमूल्य है, हालांकि, एसजीएसटी होगाकेवल तब जब केवल आपूर्तिकर्ता और प्राप्तकर्ता दोनों ही लागू होंगेराज्य के भीतर स्थितएकीकृत जीएसटी (जीएसटी) के तहत जीएसटी कैसे काम करेगी?

- एकीकृत जीएसटी (आईजीएसटी) को सामानों और सेवाओं की अंतर-राज्य आपूर्ति पर केंद्र द्वारा लगाया जाएगा।

- अंतरराज्यीय व्यापार या वाणिज्य के दौरान आपूर्ति पर जीएसटी को भारत सरकार द्वारा लगाया जाएगा और एकत्र किया जाएगा।

- इस तरह के कर को संघ द्वारा और राज्यों के बीच विभाजित किया जाएगा, जैसा कि कानून द्वारा प्रदान किया जा सकता है।

जीएसटी में पंजीकृत होने के लिए उत्तरदायी व्यक्तियों

- हर सप्लायर जो माल और / या सेवाओं की कर योग्य आपूर्ति करता है, जहां वह खुद को राज्य में पंजीकृत करता है जहां से वह आपूर्ति करता है

- दहलीज सीमा (सभी भारतीय आधार पर गणना)

-विशेष श्रेणी राज्य – रु। 10 लाखअन्य राज्यों -20 लाख- आवेदन 30 दिनों के भीतर किया जाएगा

- पैन आधारित पंजीकरण

निम्नलिखित व्यक्तियों को अपनी दहलीज सीमा के बावजूद पंजीकरण प्राप्त करने के लिए:-परर्सन अंतर-राज्य कर योग्य आपूर्ति कर रहा है-कैसावल कर योग्य व्यक्तिगैर-निवासी कर योग्य व्यक्ति-पीयरसेंस एजेंटों के रूप में काम करते हैं या अन्य कर योग्य व्यक्तियों की तरफ से आपूर्ति करते हैं-इनपुट सेवा वितरक-इलेक्ट्रॉनिक वाणिज्य ऑपरेटर-प्रसार जो इलेक्ट्रॉनिक कॉमर्स ऑपरेटर के माध्यम से आपूर्ति करते हैंपंजीकरण से छूट:- माल और / सेवाओं में लेनदेन करने वाले व्यक्ति जो कर के लिए उत्तरदायी नहीं हैं या जीएसटी अधिनियम के तहत छूट दिए गए हैं

- कृषक

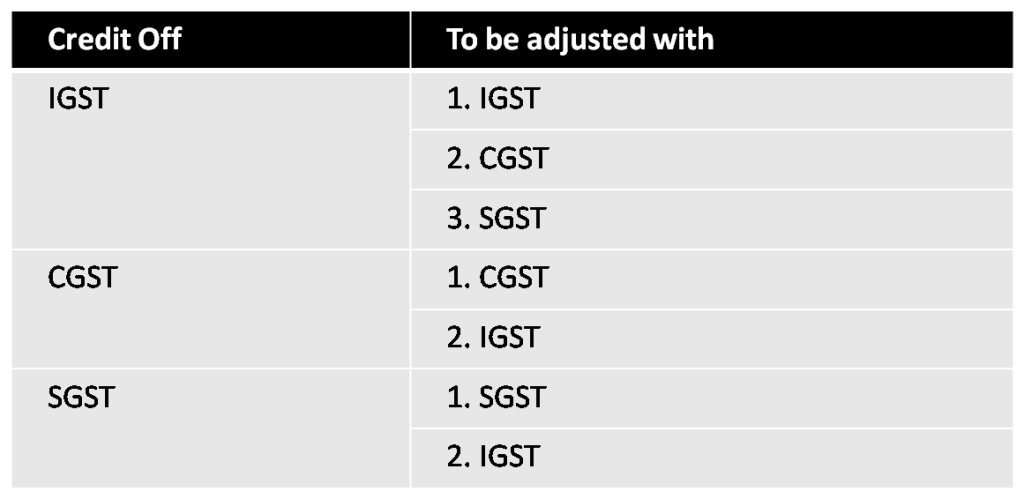

इनपुट टैक्स क्रेडिट (आईटीसी) कैसे समायोजित करें?

आईजीएसटी, सीजीएसटी और एसजीएसटी की स्थापना कालानुक्रमिक क्रम में निम्नानुसार होगी:

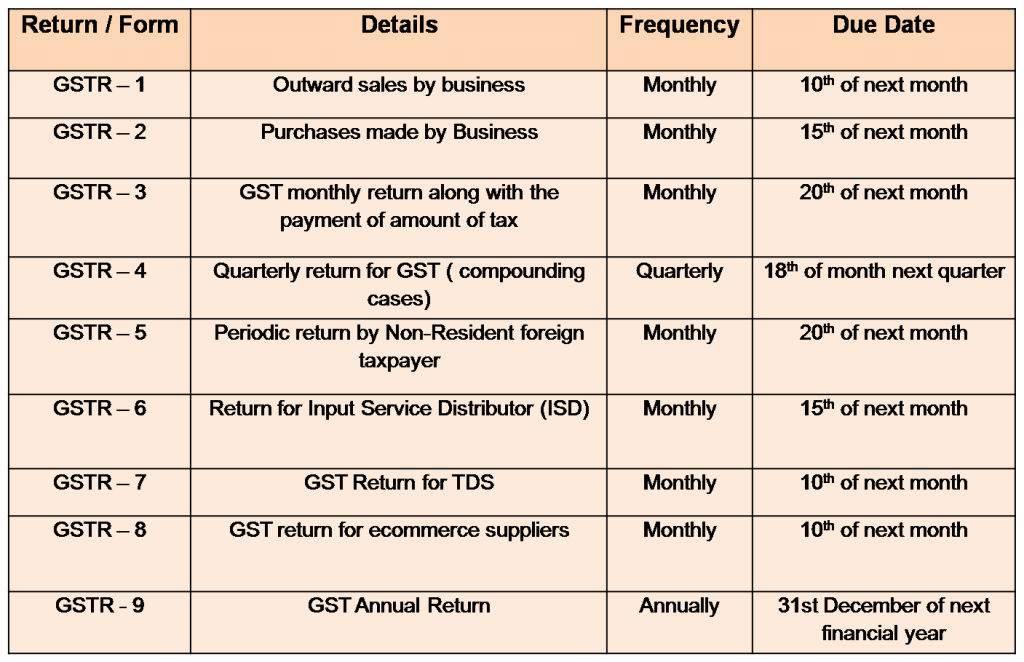

जीएसटी के तहत रिटर्न

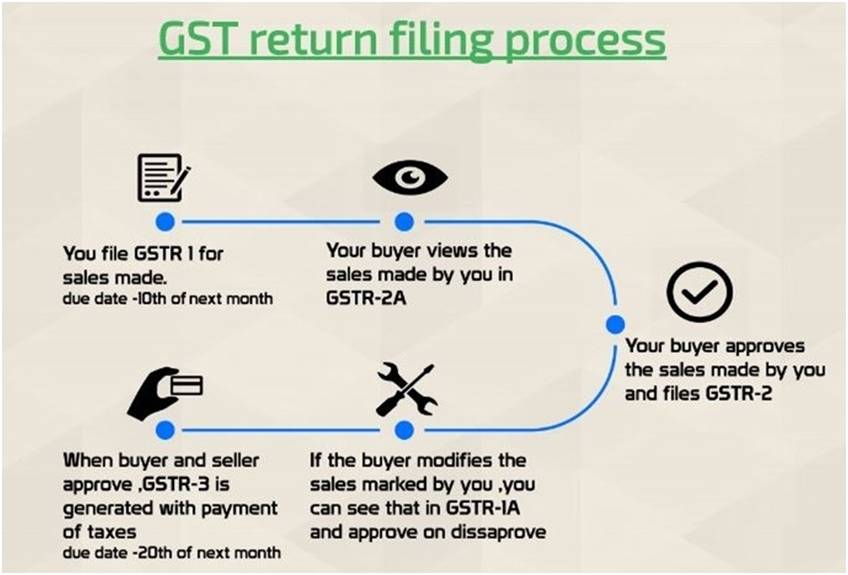

जीएसटी रिटर्न फाइलिंग प्रोसेस

जीएसटी के तहत रिफंड प्रोसेस

रिफंड दावे के प्रसंस्करण की प्रक्रिया निम्नानुसार है:

1. दावे का दावा करने के लिए आवेदन पत्र जीएसटीएन पोर्टल के माध्यम से दर्ज किया जा सकता है।

2. आवेदन पत्र इलेक्ट्रॉनिक रूप से दर्ज किए जाने के बाद, एक पावती संख्या आवेदक को एसएमएस या ईमेल के माध्यम से साझा की जाएगी।

3. समायोजन को वापस और नकद लेज़र और “लेयर-फॉरवर्ड इनपिट टैक्स क्रेडिट” को स्वचालित रूप से कम करने के लिए बनाया जाएगा।

4. रिफंड आवेदन और दस्तावेजों को रिफंड आवेदन पत्र दाखिल करने के 30 दिनों के भीतर छानबीन की जाएगी।

5. पहुंच रिफंड आवेदन के लिए “अन्यायपूर्ण संवर्धन” की जांच की जाएगी। यदि यह योग्य नहीं है, तो धन वापसी CWF (उपभोक्ता कल्याण कोष) में स्थानांतरित किया जाएगा।

6. अगर रिफंड का दावा किया जाता है तो धनवापसी की पूर्वनिर्धारित राशि से अधिक हो जाता है तो यह धन-वापसी की मंजूरी के लिए प्री-ऑडिट प्रक्रिया के माध्यम से जायेगा।

7.Refund ईसीएस, आरटीजीएस या एनईएफटी के माध्यम से आवेदक के खाते में इलेक्ट्रॉनिक रूप से जमा किया जाएगा।

8. प्रत्येक तिमाही के अंत में वापसी के लिए आवेदन किया जा सकता है।

9. कोई भी रिफंड 1000 रुपये से कम की राशि के लिए प्रदान नहीं किया जाएगा

जीएसटी के तहत दावों के दावों के लिए आवश्यक दस्तावेज

धारा 54 (4) के अनुसार –

आवेदन के साथ किया जाएगा-

(ए) ऐसी दस्तावेजी सबूत जिन्हें स्थापित करने के लिए निर्धारित किया जा सकता है कि धन वापसी आवेदक के कारण है; तथा

(बी) ऐसे दस्तावेजी या अन्य साक्ष्य (धारा 33 में निर्दिष्ट दस्तावेजों सहित) के रूप में आवेदक को स्थापित करने के लिए कि कर और ब्याज की राशि, यदि कोई हो, इस तरह के कर या किसी अन्य राशि के संबंध में भुगतान किया है रिफंड का दावा किया गया है, या उससे भुगतान किया गया था, उसे और इस तरह के कर और ब्याज की घटना किसी अन्य व्यक्ति को पारित नहीं किया गया था:

बशर्ते कि जहां रिफंड के रूप में दावा किया गया राशि दो लाखरुपए से कम है , आवेदक को कोई दस्तावेजी और अन्य प्रमाण प्रस्तुत करने के लिए आवश्यक नहीं होगा, लेकिन वह उसके साथ उपलब्ध दस्तावेजी या अन्य प्रमाणों के आधार पर एक घोषणा दर्ज कर सकते हैं ऐसे कर और ब्याज की घटना किसी अन्य व्यक्ति को पारित नहीं की गई थी।

जीएसटी के तहत दावों के दावों के लिए आवश्यक दस्तावेज

CRUX –

1. यदि टैक्स रिफंड के रूप में दावा किया गया राशि रु। से कम है5 लाख – व्यक्ति को दस्तावेजों या उनके साथ उपलब्ध अन्य साक्ष्यों के आधार पर घोषणा करने की आवश्यकता है, यह प्रमाणित करते हुए कि कर या ब्याज की घटनाओं को रिफंड के रूप में दावा किया जा रहा है, किसी अन्य व्यक्ति को नहीं दिया गया है।

2. अगर रिफंड के रूप में दावा किया गया राशि रु। से अधिक है 5 लाख – रिफंड के लिए आवेदन के साथ साथ होना चाहिए:

- क) यह निर्धारित करने के लिए कि धनवापसी व्यक्ति की वजह से है

- बी) यह निर्धारित करने के लिए कि राशि उसके द्वारा दी गई है, और टैक्स या ब्याज की घटना किसी अन्य व्यक्ति को नहीं दी गई है, यह स्थापित करने के लिए दस्तावेजी या अन्य सबूत।

जीएसटी दरें

सेवाओं पर:

- हेल्थकेयर और शिक्षा छूट दी गई है। ढुलाई के लिए 5 प्रतिशत से कम के तहत गिरने ब्रैकेट

- सभी सेवाओं को चार अलग-अलग दरों में लगाया गया है, जो 5%, 12%, मानक 18% और लक्जरी दर 28%

- मेट्रो, स्थानीय रेलगाड़ी, धार्मिक यात्रा पर यात्रा, हज यात्रा को सभी जीएसटी से छूट मिलेगी

- जीएसटी के तहत सस्ता होने के लिए एसी ट्रेन की यात्रा

- परिवहन सेवाएं (रेलवे, हवाई परिवहन) 5% श्रेणी के तहत होंगी क्योंकि उनका मुख्य इनपुट पेट्रोलियम है, जो जीएसटी कक्षा से बाहर है।

- गैर-एसी होटल पर सेवा कर 12% होगा, शराब की सेवा करने वाले एसी होटल में 18% होगा। लक्जरी होटल के लिए उच्च कर दर

- 1,000 रुपये से कम टैरिफ के साथ होटल और लॉज छूट होगी। 2,500-5,000 रुपये वाले लोग 18% होंगे लक्जरी होटल का 28% कर का सामना करना होगा। टैरिफ के साथ सभी होटल सेवाओं के लिए 5000 रुपये से 28 फीसदी पर टैक्स लगाया जा सकता है।

- 5 सितारा होटल, रेस क्लब सट्टेबाजी, सिनेमा पर 28% कर स्लैब।

- दूरसंचार, वित्तीय सेवाओं के लिए 18% कर स्लैब

- ई-कॉमर्स खिलाड़ियों को आपूर्तिकर्ताओं का भुगतान करने से पहले स्रोत पर कर कटौती ई-रिटेलर्स जैसे कि फ्लिपकार्ट और स्नैपडील, जीएसटी का भुगतान करने के लिए।

- 50 लाख से कम के वार्षिक कारोबार वाले रेस्तरां 5 प्रतिशत कर स्लैब के नीचे आते हैं, जबकि गैर-एसी के भोजन जोड़ों पर 12 प्रतिशत काटा जाएगा। शराब लाइसेंस के साथ वातानुकूलित रेस्तरां पर 18 प्रतिशत काटा जाएगा।

- वर्तमान में सिनेमा हॉल 15 फीसदी से ज्यादा सर्विस टैक्स दे रहे हैं और एक राज्य मनोरंजन टैक्स 28 फीसदी से लेकर 100 फीसदी तक है। जेटली ने कहा कि इन सभी को 28 प्रतिशत जीएसटी दर के तहत शामिल किया जाएगा, जिससे सेवा की लागत काफी बढ़ जाएगी। केसिनो 28 प्रतिशत टैक्स ब्रैकेट के तहत भी आ जाएगा।

- काम संविदा सेवाओं जैसे कि बुनियादी ढांचे के निर्माण के लिए सिविल ठेकेदारों द्वारा भुगतान की गईं वर्तमान में 6 प्रतिशत के केंद्रीय कर का भुगतान करते हैं, एक से पांच प्रतिशत तक के राज्य कर, लेकिन बिना किसी इनपुट क्रेडिट के।

- मोबाइल फोन, फाउंटेन पेन स्याही, दांत पाउडर, धूप की छड़ियां, भोजन की बोतलें, ब्रेल पेपर, बच्चों के रंगीन किताबें, छतरियां, पेंसिल धारक, ट्रैक्टर, साइकिल, संपर्क लेंस, तमाशा लेंस, बर्तन, खेल सामान, मछली पकड़ने वाली छड़, कंघी, पेंसिल और हाथ चित्रों को जीएसटी के तहत 12% कर दर के तहत रखा गया है।

- जीएसटी के बाद सस्ती सेवाएं – रेडियो टैक्सी, सिनेमा, मनोरंजन सेवाएं, एसी ट्रेन यात्रा, हवाई यात्रा, रेस्टोरेंट, ढबास।

- जीएसटी के तहत 81% वस्तुओं पर 18% से नीचे का दायरा लगाया जा सकता है: गुड्स एंड सर्विसेज काउंसिल ने आज तक 1,211 वस्तुओं के लिए कर की दर को अंतिम रूप दे दिया है, जिनकी अधिकांश वस्तु 18 प्रतिशत से कम दर स्लैब में रखी गई है।

- कुल 81 प्रतिशत वस्तुओं में से छूट 7% वस्तुओं के लिए दी गई है, जबकि 14% माल 5% श्रेणी में हैं; 17% माल 12% श्रेणी में हैं;18% श्रेणी में 43% माल; और 28% श्रेणी में 1 9% माल।माल पर:

- चीनी, चाय, कॉफ़ी (इन्स्टंट को छोड़कर) और खाद्य तेल 5 फीसदी से नीचे गिरा, जबकि अनाज, दूध जीएसटी के तहत छूट सूची का हिस्सा है

- उद्योग को बढ़ावा देने के लिए, परिषद ने राजधानी अच्छे, औद्योगिक मध्यवर्गीय वस्तुओं के लिए 18 प्रतिशत की दर निर्धारित की है

- मौजूदा 11.6 9 फीसदी के मुकाबले कोयला 5 फीसदी पर कर लगाना है

- टूथ पेस्ट, हेयर ऑयल, साबुन पर 18 प्रतिशत पर कर लगाया जाएगा, यह वर्तमान में 28 प्रतिशत पर कर रहा है।

- आम आदमी मद 12 प्रतिशत और 18 प्रतिशत स्लैब में चले गए हैं

- भारतीय मिठाई या मीठाई में 5 प्रतिशत स्लैब

- जीएसटी के तहत बाल तेल, टूथपेस्ट और साबुन पर 18 प्रतिशत पर टैक्स लगाया जाएगा, जो वर्तमान 28 प्रतिशत की प्रभावी दर से काफी कम है।

- सेवाएं जारी रखने के लिए सबसे छूट सेवा कर, लक्जरी टैक्स जीएसटी में जमा किया जाएगा

- ब्रांडेड कपड़ों के लिए जीएसटी की दर 18 फीसदी है

- बीएसडी, सिगरेट, गोल्ड

- छोटे कारों का एक छोटा सा उपकर के साथ 28% जीएसटी का सामना करना होगा, जबकि लक्जरी कार टैक्स के अलावा 15% उपकर को आकर्षित करेंगे।

- एसी और फ्रिज जैसे उपभोक्ता टिकाऊ भी 28% ब्रैकेट में हैं, हालांकि अधिकारियों ने कहा कि वर्तमान में 30-31% की घटनाओं को देखते हुए कीमतों में कमी होनी चाहिए।

जीएसटी शून्य दर (0%):

ताजे मांस, मछली चिकन, अंडे, दूध, मक्खन, दही, प्राकृतिक शहद, ताजा फल और सब्जियां, आटा, बेसन, रोटी, प्रसाद, नमक, बिंदी जैसी वस्तुओं पर कोई कर नहीं लगाया जाएगा। सिंदूर, डाक टिकट, न्यायिक पत्र, मुद्रित किताबें, समाचार पत्र, चूड़ियाँ, हथकरघा आदि

जीएसटी 5% आइटम सूची:

मछली पट्टिका, क्रीम, स्किम्ड मिल्क पाउडर, ब्रांडेड पनीर, फ्रोजन सब्जियां, कॉफी, चाय, मसाले, पिज्जा रोटी, रास्क, सबबुडाणा, केरोसीन, कोयला, दवाइयां, स्टेंट, लाइफबोट जैसे आइटम 5 प्रतिशत कर को आकर्षित करेंगे।

जीएसटी 12% आइटम सूची:

जमे हुए मांस उत्पादों, मक्खन, पनीर, घी, सूखे फल में पैक किए गए फॉर्म में, पशु वसा, सॉसेज, फलों के रस, भूटिया, नमकीन, आयुर्वेदिक दवाएं, दांत पाउडर, अगरबत्ती, रंगीन किताबें, तस्वीर की किताबें, छतरी, सिलाई मशीन और सेलफोन 12 प्रतिशत से कम कर स्लैब

जीएसटी 18% आइटम सूची:

अधिकांश आइटम इस टैक्स स्लैब के अंतर्गत होते हैं जिसमें स्वाद युक्त परिष्कृत चीनी, पास्ता, कॉर्नफ्लक्स, पेस्ट्री और केक, संरक्षित सब्जियां, जाम, सॉस, सूप्स, आइसक्रीम, तत्काल भोजन मिक्स, खनिज पानी, ऊतकों, लिफाफे, टाम्पन्स, नोट बुक, स्टील शामिल हैं। उत्पादों, मुद्रित सर्किट, कैमरा, स्पीकर और मॉनिटर

जीएसटी 28% आइटम सूची:

चबाने वाली गम, गुड़, चॉकलेट जिसमें चॉकलेट, पैन मसाला, वातित पानी, पेंट, डिओडोरेंट, शेविंग क्रीम, दाढ़ी, बाल शैम्पू, डाई, सनस्क्रीन, वॉलपेपर, सिरेमिक टाइल, वॉटर हीटर, डिशवॉशर के साथ लेपित कोको, वफ़ल और वेफर्स शामिल नहीं हैं, वजन वाली मशीन, वॉशिंग मशीन, एटीएम, वेंडिंग मशीन, वैक्यूम क्लीनर, शावर, हेयर कतरनी, ऑटोमोबाइल, मोटरसाइकिल, व्यक्तिगत उपयोग के लिए विमान, और नौकाओं को 28 प्रतिशत कर – जीएसटी सिस्टम के तहत सबसे ज्यादा मिलेगा।